LE VERE RAGIONI DELLA STRETTA MONETARISTA di Andrea Di Stefano*

Inflazione, le misure restrittive delle banche centrali? Dettate da un dogma neoliberista. Il vero obiettivo è tenere sotto scacco i salari

Inflazione, le misure restrittive delle banche centrali? Dettate da un dogma neoliberista. Il vero obiettivo è tenere sotto scacco i salari

La risposta delle banche centrali all’onda inflazionistica sta provocando molte perplessità nel mondo finanziario e in una parte degli osservatori economici. Sotto accusa è l’antica ricetta monetarista: se i prezzi salgono rapidamente le banche centrali sfoderano il consueto pacchetto di misure restrittive basato su aumenti rapidi dei tassi di interesse e riduzione della liquidità. Gli addetti ai lavori hanno storicamente considerato alcuni indicatori (M1, M2 e M3) che misurano la massa monetaria in circolazione. Sino a prima della grande crisi finanziaria del 2009 il dogma recitava che un’eccessiva crescita della massa monetaria era indice di un elevato rischio inflazionistico raccomandando, quindi, molta prudenza nelle politiche espansive. Contro questo dogma monetarista, interpretato al meglio dal capostipite della scuola neoliberista di Chicago, Milton Friedman, si sono schierati per molti anni i post-keynesiani, primo tra tutti Hyman Minsky che ha invece puntato i riflettori sul ruolo dell’instabilità finanziaria come fattore scatenante delle crisi economiche.

Come noto gli ultimi quindici anni sono stati caratterizzati da un massiccio intervento delle banche centrali attraverso ripetute operazioni di quantitative easing, cioè di stampa di moneta per acquistare titoli di debito pubblici e obbligazioni private, senza che si manifestassero fenomeni inflazionistici. Il Giappone, dove la Banca centrale è in assoluto l’istituzione che per prima nel 2001 ha introdotto il Qe raggiungendo un portafoglio in bilancio da 5.500 miliardi di dollari (oltre il 100% del pil nipponico che si confronta con la posizione di Bce e Fed rispettivamente a 9.200 e 8.900 miliardi, che rappresentano il 70 e poco meno del 50% dei rispettivi pil) la spinta inflazionistica è sempre stata ed è ancora oggi una delle meno marcate a livello mondiale. La pressione nei confronti della Bce per un rapido incremento dei tassi di interesse per contenere la dinamica dei prezzi sembra rispondere, quindi, ad un dogma ideologico neo liberista. Esattamente come con le politiche di austerity dei conti pubblici non esiste una solida base di ricerca economica che confermi la tesi di Milton Friedman (contenuta in un paper del 1963 dal titolo A Monetary History of the United States scritto con Anna Schwartz) sul legame tra politiche monetarie espansive e inflazione.

Anche un recentissimo studio della Fed di San Francisco evidenzia che solo un terzo dell’incremento dei prezzi può essere imputabile ai tassi di interesse a zero e all’ultimo quantitative easing che la banca centrale statunitense ha deciso di mettere in campo contro lo shock pandemico. Per due terzi la fiammata inflattiva “non è ascrivibile a fattori riconducibili alla domanda, ma bensì allo shortage (carenza, ndr) di manodopera e alla crisi di approvvigionamento delle forniture globali”. In altre parole il boom dell’inflazione sarebbe da ricercare principalmente nella ripresa a V dell’economia dopo lo shock da Covid che ha avviato un processo di de-globalizzazione in molte filiere industriali, destinato a durare per un periodo medio lungo.

L’utilizzo della leva monetaria, quindi, rischia di avere effetti estremamente negativi per l’economia reale e soprattutto sembra indirizzato ad un obiettivo più politico che tecnico: tenere sotto pressione la dinamica salariale inducendo una frenata pesante che rischia di mettere in difficoltà milioni di lavoratori il cui potere d’acquisto è già eroso dal secondo fattore inflazionistico, la guerra, prima latente e poi deflagrante, che ha fatto impennare i prezzi delle materie prime energetiche. Qui il tema delle politiche monetarie si intreccia con il vero fattore distorsivo che rischia di innescare errori a catena: la finanza derivata. Rispetto alle analisi dell’economia classica e degli stessi neoliberisti della scuola di Chicago, dagli inizi degli anni ‘90 si è imposta una gigantesca bisca più o meno legalizzata che non ha più nulla a che fare con il ruolo originale rappresentato dagli strumenti di copertura del rischio.

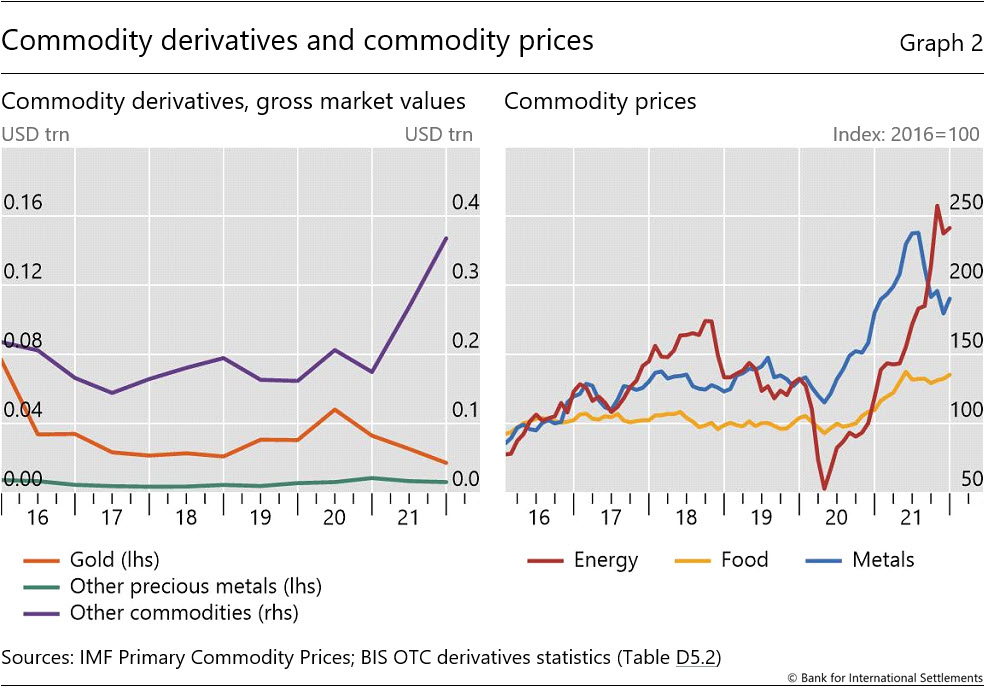

Sono innumerevoli i casi che hanno visto la finanza derivata come fattore scatenante di crisi finanziarie che si sono propagate all’economia reale producendo quella vera propria pandemia da derivati descritta in decine di paper e libri di economisti soprattutto statunitensi. D’altra parte sono i numeri della stessa Banca dei regolamenti internazionali, l’istituzione con sede a Basilea che rappresenta le banche centrali di tutto il mondo, a lasciare intendere quanto questo meccanismo abbia assunto un profilo di enorme rischio. Il valore nozionale dei contratti derivati over the counter (i meno regolamentati) ammonta secondo l’ultima statistica disponibile a 600.000 miliardi di dollari, cioè circa 7 volte il pil mondiale.

L’incremento dei derivati legati all’energia segue in modo lineare i prezzi a conferma che è la finanza a guidare e non il mercato reale (vedi grafico sotto). Le banche centrali invece che attuare la vetusta stretta monetaria dovrebbero occuparsi di limitare o meglio azzerare questo meccanismo distorsivo che è responsabile, come evidenziato da inchieste del congresso degli Stati Uniti, delle bolle sui prezzi pagati da consumatori e imprese (a maggior ragione se si sta vivendo una fase di economia di guerra).